Bernreuter: China importiert weniger Polysilizium

Grafik: Bernreuter Research

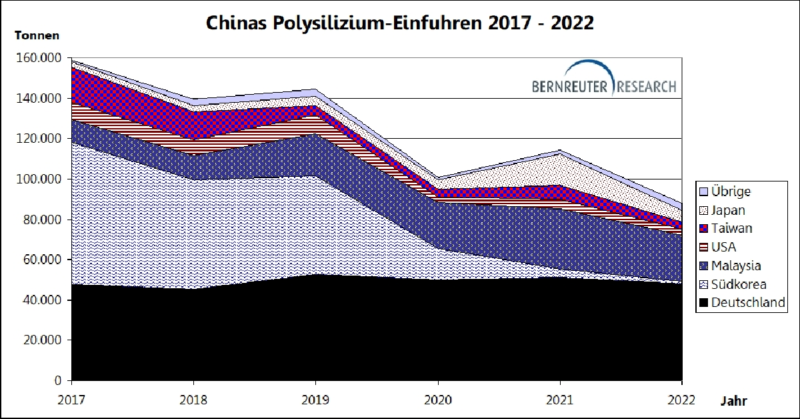

Grafik: Bernreuter ResearchChina importiert immer weniger Polysilizium für seine PV-Industrie. Das zeigt eine neue Analyse von Bernreuter Research. Wie die Analysten mitteilte, fielen die Importe des Rohstoffs für Solarzellen laut chinesischer Zollstatistik um 23 % von 114.203 Tonnen (t) im Jahr 2021 auf 88.093 t im vergangenen Jahr. 2021 waren sie noch leicht angestiegen.

“Das Hochfahren neuer Produktionskapazitäten in China, das auf die starke Polysiliziumknappheit 2021 folgte, hat bereits 2022 Spuren bei den Importmengen hinterlassen”, sagt Johannes Bernreuter. Anhand vorläufiger Produktionsschätzungen beziffert der Marktanalyst Chinas Anteil am weltweiten Ausstoß von Solarsilizium für 2022 auf 88 %. 2017 hatte dieser Anteil erst bei 55 % gelegen.

Im Vergleich zum Spitzenwert von 158.918 t im Jahr 2017 haben sich Chinas jährliche Polysilizium-Einfuhren damit fast halbiert. Sie liegen nun nahe am Niveau von 2012, als sie 82.760 t erreichten.

Exporte aus Japan und Taiwan sinken

Der stärkste Rückgang war 2022 bei den Einfuhren aus Japan zu verzeichnen. 2021 lud der japanische Solarmodul-Hersteller Sharp offensichtlich große Mengen an Polysilizium-Lagerbeständen auf dem chinesischen Markt ab, nachdem der langfristige Bezugsvertrag des Unternehmens mit Hemlock Semiconductor 2020 ausgelaufen war. Das trieb die Importe aus Japan 2021 auf ein Rekordhoch von 15.431 t und stopfte so die Angebotslücke in China; 2022 sackten die Einfuhren jedoch um 60 % auf 6.129 t ab.

Eine ähnliche Entwicklung gab es in Taiwan, wo ehemalige Hersteller von Solarwafern immer noch Polysilizium-Bestände, die sie aus Langfristverträgen besitzen, nach China verkaufen. Einfuhren aus Taiwan fielen um 50 % von 6.899 t im Jahr 2021 auf 3.480 t.

Die malaysische Polysilizium-Tochter des südkoreanischen Chemiekonzerns OCI exportierte ebenfalls deutlich weniger nach China – die Mengen gingen um 23 % von 29.727 t auf 22.944 t zurück. Das lag allerdings in erster Linie an Instandhaltungsarbeiten in der Fabrik von OCI, die im Frühjahr länger dauerten als erwartet.

Wacker importiert weniger

Importe der deutschen Wacker Chemie AG, der größten ausländischen Polysilizium-Lieferantin in China, verringerten sich um 6,3 % von 51.316 t auf 48.070 t. US-Hersteller Hemlock Semiconductor, der durch hohe chinesische Anti-Dumping-Zölle behindert wird, reduzierte seine Mengen von 4.811 t auf 2.785 t.

Im Fall von Wacker und Hemlock muss man den Grund für den Rückgang außerhalb Chinas suchen. Beide Polysilizium-Hersteller haben Lieferverträge mit Jinko Solar abgeschlossen, dem weltweit zweitgrößten Modulanbieter. Jinko startete Anfang 2022 eine neue Waferfabrik mit einer jährlichen Produktionskapazität von 7 Gigawatt in Vietnam.

Trina Solar ist der nächste große chinesische Modulhersteller, der eine Waferfabrik in Vietnam eröffnen wird. “Mit dem Uyghur Forced Labor Prevention Act, der die Einfuhr von Produkten aus Xinjiang verbietet, und dem Anti-Umgehungs-Beschluss gegen Solarmodule, die mit chinesischen Wafern in Südostasien produziert werden, treiben die USA die Nachfrage nach Solarmodulen aus Polysilizium und Wafern, die nicht aus China stammen,” erläutert Bernreuter. “Gleichzeitig werden Chinas Polysilizium-Einfuhren weiter schrumpfen angesichts des massiven Kapazitätsausbaus im eigenen Land. Folglich liegt die Zukunft für nicht-chinesisches Polysilizium außerhalb Chinas.”

22.2.2023 | Quelle: Bernreuter Research | solarserver.de © Solarthemen Media GmbH